link

友情链接

link

友情链接

香港银行开户 离岸账户 离岸开户 香港开户 香港公司开户 离岸公司开户 内地在香港开户 香港银行开户条件 香港离岸账户 开香港银行账户

深圳分部电话:0755-8366 6468

传真:0755-8366 2816

港盛投资邮箱:kary@gsi.com.cn

地址:深圳市罗湖区深南东路5002号地王大厦6208-6213室

在跨境交易中,无形资产的交易正占据越来越重要的位置。BPES行动计划8-10项就是集中研究此类问题而得出的成果。目前,跨国企业利用国际税收漏洞以及无形资产在各关联公司之间的转移,进行税务规划转嫁利润,降低全球总税负的行为,极大影响各国正当的税收权益;这一情况已经引起各国政府的注意。

因此,我们需要提醒的是,在关联企业各类无形资产的跨境交易中,如果采取以往激进的手法,则可能进入偷漏税的雷区,引发不必要的损失。

举个营销类无形资产的例子:

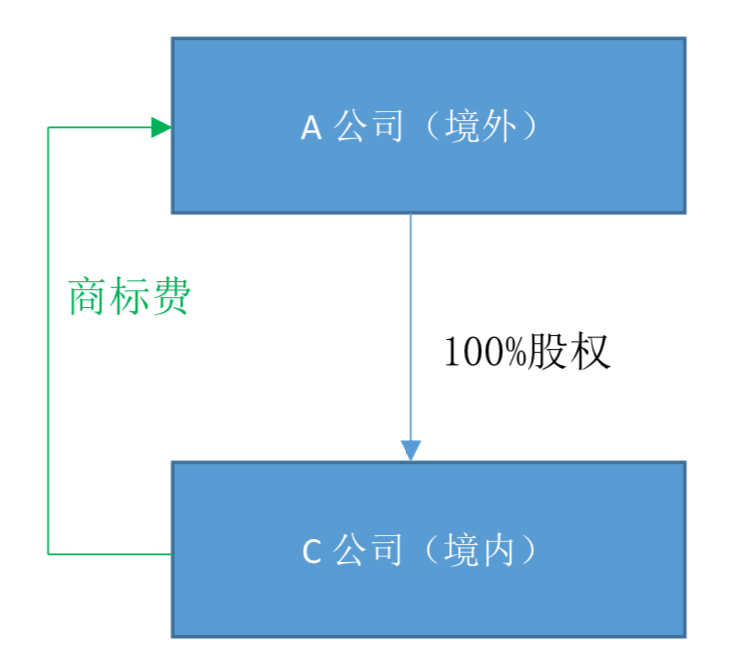

A公司为总部在B国的跨国企业,其在中国设立C公司,负责生产和销售A公司授权的某品牌的家用电器,该品牌的所有权归属于母公司A,C公司每年按照销售额的一定比例(2%)支付商标费给A集团,并代扣代缴企业所得税和增值税。

与此同时,C公司将每年支付的商标费税前扣除,作为成本支出在企业所得税税前扣除。

近期,C公司被当地税务机关进行转让定价调查,当地税务机关经过转让定价调查后发现,该品牌虽然所有权归属于A公司,但是该品牌通过C公司的维护,近年来大大提高了在中国的市场知名度,C公司在该品牌的维护中也花费了大量的市场营销费用(如广告费、推广费等),随着品牌知名度的推广,导致C公司生产的电器销售额逐年增加。综上,税务机关认为,如果C公司仅仅按照固定的销售比例支付商标使用费给A公司,则显然未充分考虑C公司在无形资产开发、价值提升、维护、保护、应用和推广中的价值贡献,显然是不合理的,故税务机关对C公司支付境外的商标费进行了特别纳税调整,补缴了企业所得税。

在这个案例内,我们发现跨境交易中的无形资产,往往和双方在价值贡献中所起到的作用有关。无形资产具有价值贡献难以量化的特点,而受控交易各方在无形资产开发、提升、维护和保护等各阶段行使职能和承担风险,又难以从法定权利或合同安排中得到清晰准确的信息。同时,以往多数的无形资产跨境交易合同条款,仅从无形资产所有权的角度明确“所有者”和“使用者” 角色,更侧重强调 “所有者”对利润的绝对占有,以及 “使用者”对使用费的绝对承担,却极少提及 “使用者” 对维护和提升无形资产价值的责任条款,忽视其相对付出 。

通过案例可以看出,C公司在品牌的维护和提升价值中发挥了实质性的作用,对该品牌在中国市场知名度的提升起到深刻的意义,并引起中国市场销售额的增长,理应取得一定的补偿。如果一味仅补偿品牌所有者A,显然无视了品牌使用者的作用。所以,理应强化品牌使用者C公司在维护和提升品牌价值中的作用和补偿,而不是单单强调品牌法律所有者对于品牌利润的绝对占有。

2017年,国家税务总局发布了《国家税务总局关于发布《特别纳税调查调整及相互协商程序管理办法》的公告》(国家税务总局公告2017年第6号 ),吸收了避免双重征税协定以及经济合作与发展组织(OECD)的税基侵蚀与利润转移(BEPS)项目下达成的一些国际共识,对无形资产跨境交易转让定价提出了新的明确规定。

根据此公告第三十一条的内容,我们有必要提醒您注意的是,在您与关联方转让或者受让无形资产(如品牌商标权)使用权而收取或者支付的特许权使用费,应当根据下列情形适时调整,如果您自身未适时调整的,税务机关可以实施特别纳税调整:

|

需调整的情形 |

|

|

调整情形一 |

无形资产价值发生根本性变化 |

|

调整情形二 |

按照营业常规,非关联方之间的可比交易应当存在特许权使用费调整机制 |

|

调整情形三 |

无形资产使用过程中,您和您的关联方执行的功能、承担的风险或者使用的资产发生变化 |

|

调整情形四 |

您和您关联方对无形资产进行后续开发、价值提升、维护、保护、应用和推广做出贡献而未得到合理补偿 |

此外,无形资产交易中,对于出现了以下情形的,税务机关有权全额进行特别纳税调整。

|

全额进行特别纳税调整的情形 |

|

|

可全额调整的项目一 |

支付的无形资产特许权使用费,未带来经济利益,且不符合独立交易原则的 |

|

可全额调整的项目二 |

企业向仅拥有无形资产所有权而未对其价值创造做出贡献的关联方支付特许权使用费,不符合独立交易原则的 |

|

可全额调整的项目三 |

仅因融资上市活动所产生的附带利益向境外关联方支付特许权使用费,不符合独立交易原则的 |

我们特别要注意的是,上述可全额进行特别纳税调整的前提条件之一是不符合独立交易原则,这也意味着,即使发生了上述三类项目,如支付了境外关联公司某项商标使用费、该商标未给企业带来相应的经济利益,但支付的费用符合独立交易原则的话,中国税务机关仍可以认可支付境外的商标使用费用,不对其进行全额调整,企业在无形资产跨境交易的税务安排中亦应关注到此类细节,用好此类规定,更好的做好税务规划。

以上就是本期我们对于无形资产跨境交易涉税问题的一些思考,在分享的同时希望抛砖引玉。值得一提的是,无形资产在实际的经济活动中有很多种形式,如例子中提到的商标费,还有技术使用费、专利费、外观使用费等多种形式;某些情况下服务费形式的收付如果不符合独立交易原则的分析结果、也有可能被认定为是针对无形资产的特许权使用费。如果您对产业配置中遇到无形资产转让相关对问题仍有疑问,建议与港盛国际专业人士联系(咨询电话:400-088-6468)。

可根据涉及美、加、澳、英、德、日等及其他各国的身份进行整体方案设计与实施

FATCA法税服务

CRS法税服务

家庭成员移民涉税问题(国籍・税籍)的法税服务

离岸公司、国际贸易、海外投资与并购的法税服务

家族企业治理与传承的法税服务

家族信托、保险金信托、遗嘱信托法税服务

婚姻家事的法律服务

公司股权激励计划咨询、企业税务筹划、进出口企业海关业务服务

服务对象:限于家庭成员(本人、配偶、父母、子女、孙子女)

服务对象:包括境内公司和离岸公司的跨境法税事项

除外对象:仲裁、诉讼等争议解决事项、重大项目参与等,不包括在常年顾问范围内,需另行协商确定服务报价

中国大陆个税年度汇缴清算申报代理

全球收入复核与中国大陆应税收入的年度汇缴代理

税务身份涉及其他税务司法管辖区的,根据复杂程度和工作量,协商确定

代为与税局进行沟通交涉、申辩陈述、申请听证、行政复议、行政诉讼

上一篇:热点!法国数字服务税正式生效

相关推荐