今天,税务通明的国际化势不可当,我国亦没有缺席。“物竞天择,适者生存。”那些还持有鸵鸟思想的人士,是时候要醒醒了。

2018年8月31日,备受各界密切关注的《关于修改〈中华人民共和国个人所得税法〉的决定》通过,并正式发布,自2019年1月1日起施行。此次税改,自2018年6月19日进入全国人大初审到最终通过发布,仅用了两个月。

这是第7次个税修正,飞速通过,着实吸睛。

一、税务居民身份?以天数判定

外籍个人不再享有超国民待遇,判定税务居民身份得看天数!我国护照已不能为个人防止不利税务影响。

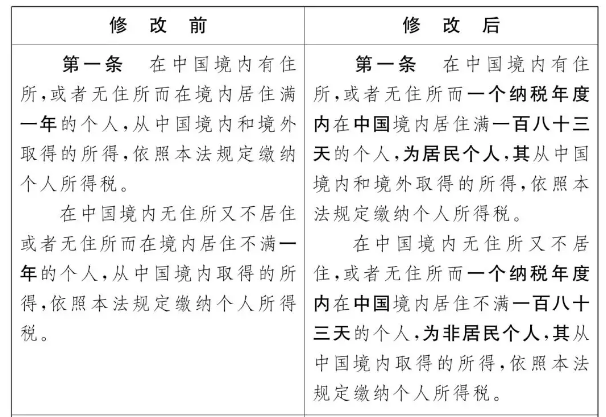

依据财政部部长刘昆关于《中华人民共和国个人所得税法修正案(草案)》的说明,个税法对财政居民的规则已做更改:将“在我国境内居住的时间”作为断定居民个人和非居民个人的依据,由“是否居住满1年”调整为“是否居住满183天”。详细条文更改请见下图:

以“在我国的居住时间”作为判定税务居民的依据,这对于持有我国护照的高净值人士来说,是好消息也是紧箍咒!好消息是如此一来持有我国护照≠我国税务居民,不一定为中国税务居民;但也存在必定的危险,因为这将进一步助力CRS发威,更易于露出他们的境外金融账户。

二、助力CRS,境外账户税务风险更易露出

到本年8月,有83个国家和区域明确将向我国交流金融账户信息,它们分别是:

澳大利亚、加拿大、新加坡、瑞士、阿联酋、英国、列支敦士登、卢森堡、新西兰、荷兰、安道尔、阿根廷、阿鲁巴、奥地利、阿塞拜疆、巴哈马、巴林、巴巴多斯、比利时、伯利兹、百慕大、巴西、英属维尔京群岛、保加利亚、开曼群岛、智利、哥伦比亚、库克群岛、哥斯达黎加、克罗地亚、库拉索、塞浦路斯、捷克、丹麦、爱沙尼亚、法罗群岛、芬兰、法国、德国、直布罗陀、希腊、格陵兰、格林纳达、根西、匈牙利、冰岛、印度、印度尼西亚、爱尔兰、马恩岛、意大利、日本、泽西岛、韩国、拉脱维亚、黎巴嫩、立陶宛、马来西亚、马耳他、毛里求斯、墨西哥、蒙特塞拉特、瑙鲁、挪威、巴基斯坦、巴拿马、波兰、葡萄牙、罗马尼亚、俄罗斯、圣基茨、圣卢西亚、圣文森特和格林纳丁斯、萨摩亚、圣马力诺、沙特阿拉伯、斯洛伐克共和国、斯洛维尼亚、南非、西班牙、瑞典、特克斯和凯科斯群岛、乌拉圭

注意:绝大部分国家是针对2018年度的金融账户余额进行情报交流(部分针对2017年,如BVI、开曼群岛等;还有部分针对2019年,如库克群岛等)。

新个税法自2019年1月1日执行,183天作为税务居民规则判定的标准也将适用于2019年交税年度。关于个人在2018年及曾经是否为我国税务居民,则需依据修正前的个税法来判别。那么,新的个税法对于2018年度的CRS交流是否会有影响呢?小编以为,个税法虽于2019年1月1日执行,但仍会助力2018年度的账户信息(交流内容为2018年末的余额,2019年9月左右交流)交流。

在过去,税务机关和境内外银行对我国税务居民身份的断定总是摸不清,关于在境外持有账户的中国护照持有人、新移民换了境外护照的中国人、在境外作业仅仅收取居住卡或绿卡的中国公民,是不是中国税务居民,都存在许多困惑。

而今,新个税将我国的游戏规则昭示全球:自修正案通过日起,我国将183天作为判定税务居民的明晰标准,广而告之。简略、明晰,不管税务机关还是银行都好操作。这样一个定义标准也正是税务情报交流CRS的最好同伴!它也将助力CRS发威,协助境外银行加大对我国客户税务合规的检查。

假设,某天你在境外银行开设的账户上填写的是他国税务居民,但你护照上的萝卜章证明你183天以上都在我国境内时,那么对不住,这不需要税务专人的定见,银行就可自行将你断定为“我国税务居民”。同样的,当你持有新加坡护照,仍然大部分时间待在我国时,即便再写“新加坡税务居民”也没有那么简单在银行过关了!

三、反避税规则是“利刃”

个税法中增加反避税规则是CRS的必然结果。假如说新的个税法通过修正税务居民规则,是从头把网织好了;CRS规则是捕好了鱼;那么,新增加的反避税规则就是实实在在的利刃。请记住,高净值人士个人与关联公司须遵从公允买卖准则,而经过离岸公司持有金融账户的架构行不通了!

常见的一种观点

境外金融账户在境外公司名下,又不在个人名下,就算交流过来也不需在我国补税。现在,这个观点必定不对了——这就是反避税规则的威力。

此外,个税法还增加了第八条:“有下列情形之一的,税务机关有权按照合理方法进行纳税调整:

(一)个人与其关联方之间的业务往来不符合独立交易原则而减少本人或者其关联方应纳税额,且无正当理由。(“正常交易原则”)

举个栗子:

我国税务居民个人S 100%持有一离岸公司,离岸公司持有账户。从该账户向个人账户的资金转移,很容易被视为股息分配(在我国为20%的个人所得税)或者借款(依照商场利率付出利息,利息为20%的个人所得税)。

假如离岸公司下持有飞机、游艇,个人对飞机、游艇等运用也需求依照公允价值付出运用费,不然,税务机关能够调整,视同个人取得股息等出资受益。

(二)居民个人控制的,或者居民个人和居民企业共同控制的设立在实际税负明显偏低的国家(地区)的企业,无合理经营需要,对应当归属于居民个人的利润不作分配或者减少分配。

举个栗子:

我国税务居民个人S 100%持有一离岸公司,离岸公司持有账户若干。离岸公司一般在BVI、开曼群岛等避税地,即便离岸公司不做股息分配,在没有运营需求的情况下,适用该条将视同股息分配而在我国交纳20%的个人所得税。

(三)个人实施其他不具有合理商业目的的安排而获取不当税收利益。

“税务机关依照前款规定作出纳税调整,需要补征税款的,应当补征税款,并依法加收利息。”

四、如何进行个人税务居民规划?

若我国采用了世界通用的183天规则,外籍人士(包括香港、澳门护照持有人)将不得不数着天数过日子了,因为在我国待了183天,便会成为我国税务居民。而我国那些由于持有境外护照、大部分时间都在国内的企业家们,境外护照自身也将再也不能为你供给税务上的本质优势。

但采用“183天规则”能为个人规划自己的税务居民身份供给空间。对于高净值人士来说,税务居民身份的筹划是核心。当然,如此一来,部分企业家可能就得在境外多周游了。

五、舍弃中国户籍,当心“离境税”

个税法第十条增加了新的规则,有下列情形之一,交税人应当依法办理交税申报:…(五)因移居境外注销中国户籍…”。一般将此视为中国推出的“离境税”。注销中国户籍是触发因素。因而,假如高净值人士要放弃中国户籍(一般与放弃中国护照相伴),则会触发在中国的“清税”。若依照其他国家的一些做法,在税法上一般会视同依照商场公允价值处置财物,而需要交纳个人所得税。

六、买卖护照规避CRS,能够休矣

新税法修正案通过,买卖护照作为所谓CRS“筹划”方案,能够休矣。

“ 自修正案通过日起,我国将183天作为判定税务居民的明晰标准,广而告之”这是立法的最大价值。当你买了一本某某国家的护照但大部分时间生活在我国时,怎么将自己“非中国税务居民”的故事讲下去?或许,你会说,这样的一个结果在现行税法的税务居民定义下也是相同啊!不,现行税法下的税务居民身份规则在实际中是一个模糊不清、难以了解的概念,半知半解最终变成了没有规则。已然没有清晰的税务居民规则,银行自然情愿迷糊曩昔。

link

友情链接

link

友情链接