link

友情链接

link

友情链接

香港银行开户 离岸账户 离岸开户 香港开户 香港公司开户 离岸公司开户 内地在香港开户 香港银行开户条件 香港离岸账户 开香港银行账户

深圳分部电话:0755-8366 6468

传真:0755-8366 2816

港盛投资邮箱:kary@gsi.com.cn

地址:深圳市罗湖区深南东路5002号地王大厦6208-6213室

今年3月1日至6月30日,我国将迎来首次个税年度汇算清缴(以下简称汇缴)报税季。所得申报将首次成为纳税人重点关注方向,此次规模预计涉及人口高达8000-9000万人。本篇文章港盛集团将从以下这几个方面为大家进行解答。

什么是汇算清缴?

哪些人需要汇算清缴?

汇算清缴的具体时间?

未按时申报或被认定为虚假申报,有何风险?

申请表如何填写?

为什么对高净值人士影响最大?

有哪些解决方法方案?

01什么是汇算清缴?

依据个人所得税法规定,2019年度结束后,居民个人需要汇总2019年取得的综合所得收入额,减除费用六万元以及专项扣除、专项附加扣除和依法确定的其他扣除后,适用综合所得个人所得税税率并减去速算扣除数,计算本年度最终应纳税额,再减去2019年度已预缴税额,“查遗补漏,汇总收支,按年算账,多退少补”,向税务机关申报并办理退税或补税,这也是国际通行做法。

02哪些人需要汇算清缴

预缴税额高于应纳税额,需要申请退税的纳税人。

高净值人士、企业家及其家庭成员;

境内境外都有收入的个人;

持有中国护照、同时获得其他国家/地区永久居留身份的个人;

持有外国护照,同时在中国境内有收入的个人;

已经移居海外,同时仍在中国境内有收入的个人。

哪些人可免除:

一般来讲,只要纳税人平时已预缴税额与年度应纳税额不一致,都需要办理年度汇算。

综合所得年收入不超过12万元的纳税人,则不论补税金额多少,均不需办理年度汇算,同时,纳税人只要补税金额不超过400元,则不论综合所得年收入的高低,均不需办理年度汇算。;

如果纳税人平时已预缴税额与年度应纳税额完全一致,既不需要退税也不需要补税,也就无需办理年度汇算。如果纳税人自愿放弃退税,也无需办理年度汇算。

* 如果您不太清楚记得自己全年收入到底有多少,或者不知道怎样才能算出自己应该补税还是退税,具体补多少或者退多少,确定不了是否符合免予办理的条件,可以采取以下途径予以解决:

一、纳税人可以向扣缴单位提出要求,按照税法规定,单位有责任将已发放的收入和已预缴税额等情况告诉纳税人;

二、纳税人可以登录网上税务局(包括手机个人所得税APP),查询本人2019年度的收入和纳税申报明细记录;

三、办理年度汇算时,税务机关将通过网上税务局,根据一定规则为纳税人提供申报表预填服务,如果纳税人对预填信息没有异议,系统就会自动计算出应补或应退税款,这样即可知道自己是否符合豁免政策要求了。

03汇算清缴的具体时间

在意见稿中,拟定2019年度汇算清缴的办理时间是2020年3月1日至6月30日(最早的经营所得申报截止日期为2020年3月31日,综合所得汇算清缴日期为2020年3月1日至6月30日),如无调整,则意味着距离我国首个“个税年度申报 ”报税季仅剩不到十天!除此之外,如在中国境内无住所的纳税人如果在2020年3月1日前离境的,可以在离境前办理年度汇算。

04未按时申报/被认定虚假申报,有何风险?

一旦年度申报有税务失信行为,会面临以下约束和惩罚措施,将严重影响社会生活和个人信誉:

限制出境;

限制购买不动产;

限制乘坐飞机;

限制乘坐高等级列车和席次;

限制旅游度假;

限制入住星级以上宾馆;

限制高消费行为。

切忌将个人所得税年度申报简单化,同时,若被判定为纳税人弄虚作假,则会被追究逃税罪,且入刑门槛很低。

刑法规定,纳税人采取欺骗、隐瞒手段进行虚假纳税申报或者不申报:

逃避缴纳税款数额较大并且占应纳税额10%以上的,处3年以下有期徒刑或者拘役,并处罚金;

数额巨大并且占应纳税额30%以上的,处3年以上7年以下有期徒刑,并处罚金(刑法第201条)。数额较大的标准为5万元,数额巨大的标准为10万元。

这就意味着,如果高净值人士在个税年度申报中,忽略申报境外的金融投资收益或境内的房产租金收入,就有可能涉及逃税的刑事责任风险!

05申报表怎么填写

有关个税个税年度申报的报表已于2019年12月31日正式确立,公告内分为五大类共有八张不同情况下的申报表,纳税人需要第一时间根据自身实际情况确定申报表进行填列,而后再按要求进行填写。

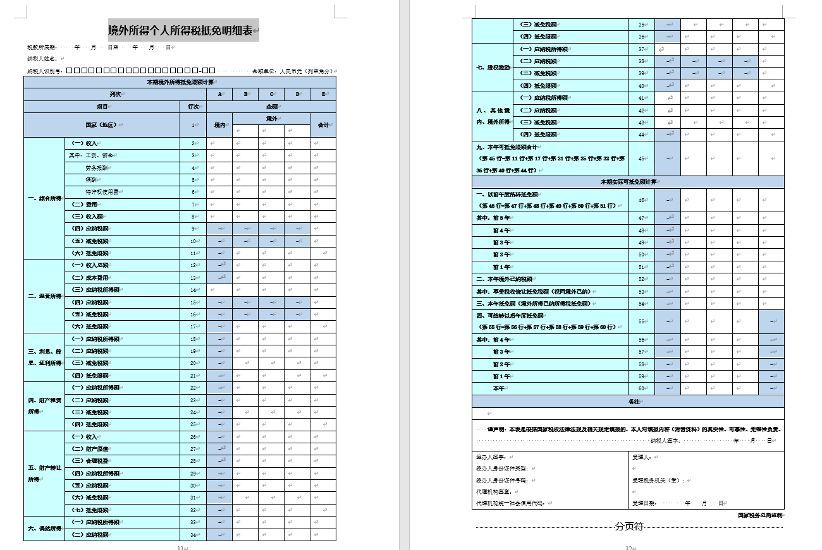

若您已就境外所得向境外税务局缴纳了个人所得税,可以通过填写《境外所得个人所得税抵免明细表》(如下图所示)抵免境内的应纳税额。但具体抵免额为多少,涉及复杂的计算和相关资料的审核提交,建议您可以咨询或委托专业服务机构——港盛集团为您计算和代理申报。

接下来港盛集团为大家列举高净值人群适用率及相关性高的申报表为大家进行阐述,更多申报表详情,请联系港盛集团顾问咨询。

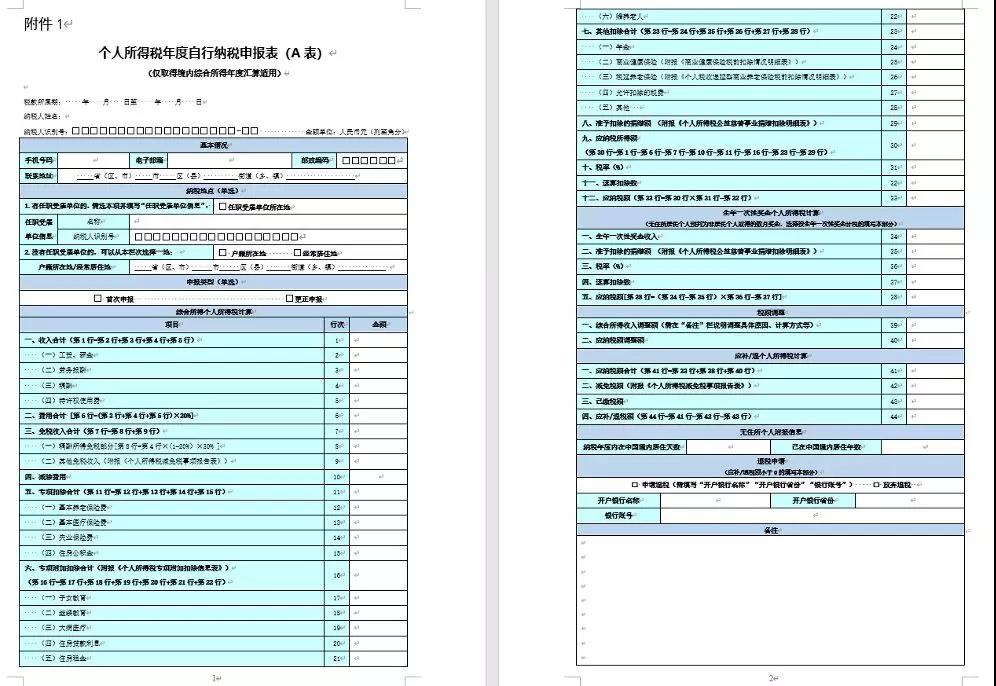

(1)《个人所得税年度自行纳税申报表(A表)》

适用情况:

取得境内综合所得的汇算清缴,填写内容包括纳税人的基本信息、综合所得类型、扣除项目、全年一次性奖金的计算、应补/退税额等信息。

*无居住地个人若构成居民个人,需对境内居住天数作出说明

举例:

若Z姓女士仅在大陆取得工薪85万元、稿酬7万元、劳务报酬5万元,收入总额为97万元,已超过12万元,故B女士需要填写A表格。

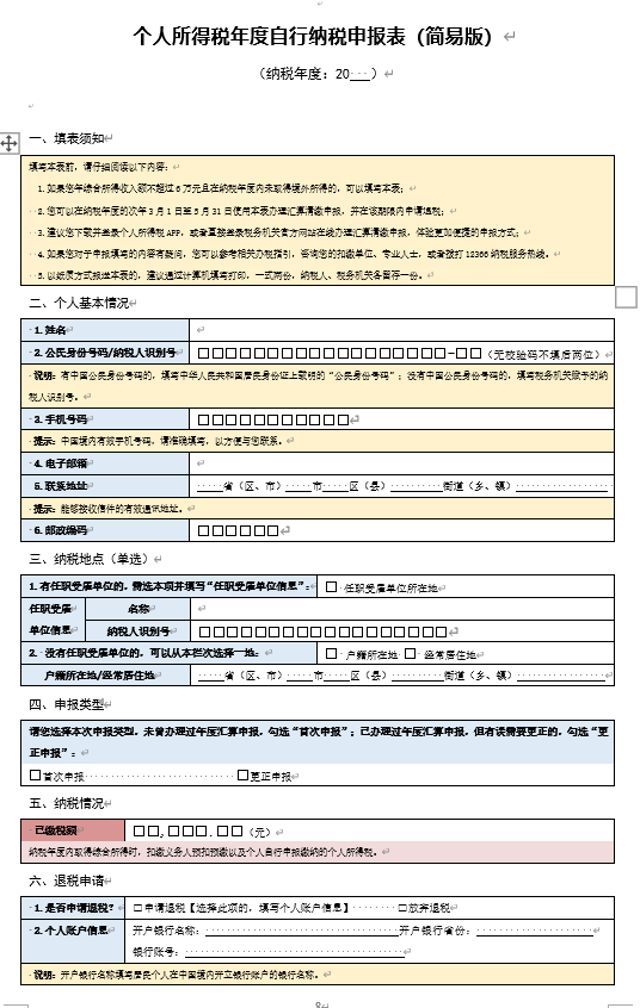

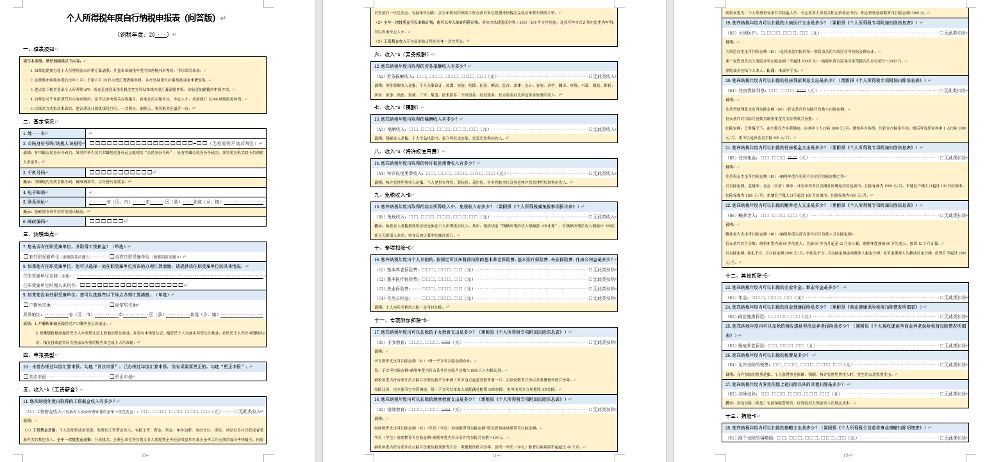

(2)《个人所得税年度自行纳税申报表(A表简易版)》

其中,A表还包含简易版,此表格不需要填列扣除项目,仅就个人基本情况、申报类型、纳税地点、已缴税额等情况作出说明即可。

适用情况:

纳税年度内未取得境外所得且年综合所得收入额度不超6万元。

举例:

B女士在去年一整年度仅取得工资薪金3.9万元,在此情况下,B女士只需填列简易版就可以,不用再填个人所得税年度自行纳税申报表A表。

(3)《个人所得税年度自行纳税申报表(问答版)》

除此之外,对表格的填列内容做出了说明,便于纳税人的理解和下一步填写。

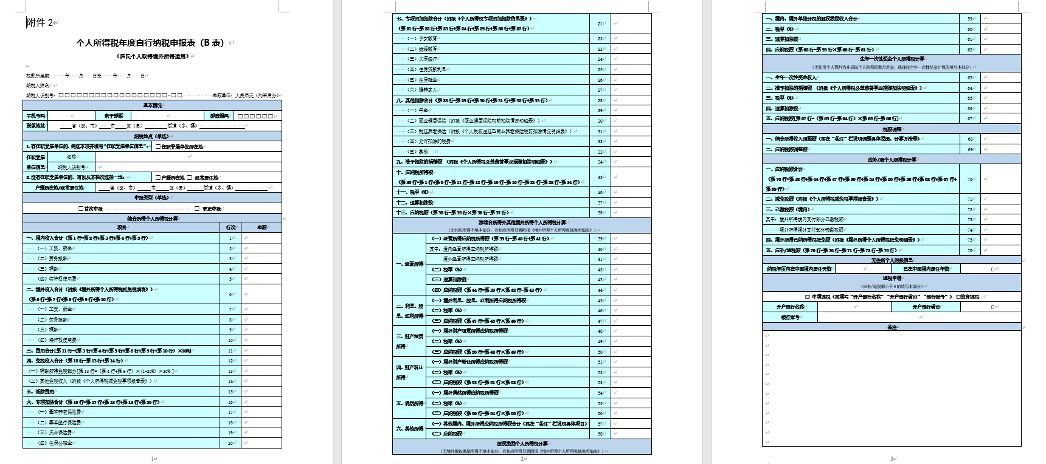

(4)《个人所得税年度自行纳税申报表(B表)》

适用情况:

适用于居民个人纳税年度内取得境外所得的情况,包含:境外股息红利所得、境外财产转让所得、股权激励等项目等,涉及到目前所有收入类型,较为复杂。

举例:

C先生在过去一年取得了境外公司分红,通过转让境外公司股权取得了转让所得等,这种情况C先生就需要对这份境外所得进行自行申报

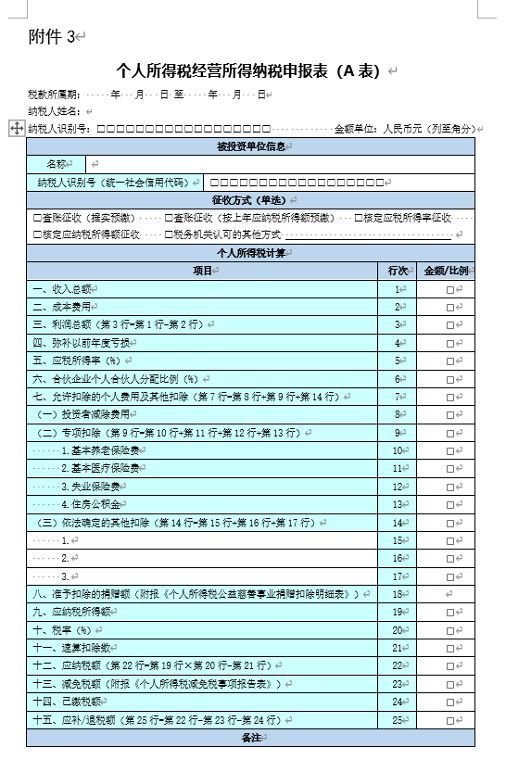

(5)《个人所得税经营所得纳税申报表(A表)》

适用情况:

合伙企业个人合伙人等其他从事生产、经营活动的个人、个人独资企业投资人在中国境内取得经营所得。

*中国对于个人独资企业的投资者不征收企业所得税,而是按照生产经营所得对投资人征收个人所得税。经营所得的申报采取月度/季度预缴,按年计算的方式进行。如属于此情况,您需要在月度/季度结束后进行预缴,并且在次年的3月31日前办理汇算清缴。

举例:

H先生在19年度是一家个人独资企业的投资人,核定个人所得税为季度申报,所以H先生需要在每季度结束后申报经营所得,同时在2020年3月31日前完成经营所得的汇算清缴。

(6)《个人所得税减免税事项报告表》

适用情况:

税收减免和协定待遇等优惠事项。

*这类税收优惠种类繁多,适用条件各不相同,有部分税收优惠需要向主管税务机关进行备案,各地税务机关实操也不尽相同。建议您向港盛集团专业机构咨询后填列或委托填列。

除上述表格外,还有《个人所得税减免税事项报告表》、《个人所得税经营所得纳税申报表(A表)》、《境外所得个人所得税抵免明细表》。不同的表格适用条件各不相同,有部分税收优惠需要向主管税务机关进行备案,各地税务机关实操也不尽相同。建议您根据自身情况联系港盛集团顾问或拨打4000-886-468进行咨询。

06为什么对高净值人士影响最大

高净值人士取得的多得类型和来源地多样,所得金额大,边际税率高,薪资占比甚微,其个人年度申报情形,以及整体的税务风险,比一般自然人纳税人要复杂的多,因此,为避免计算与判断错误,在进行个税年度汇缴申报前请委托专业机构——港盛集团进行汇算清缴,并由港盛集团专业人士进行合理规划,谋求合规前提下的最大节税效果,并有效防范逃税漏税及潜在法税风险。

07有哪些解决方法方案

港盛集团全面整合自身税务师、会计师事务所、律师事务所资源,重磅推出个人所得税申报代理服务。

港盛集团个人所得税申报代理服务

1. 服务项目一:税务体检

判定税收居民身份;

划分收入类型;

梳理收入来源地服务

2. 服务项目二:综合所得汇算清缴

初步测算应纳税额;

填列年度申报及/或综合所得汇算清缴系列表格;

协助进行年度申报及/或综合所得汇算清缴实行。

3. 服务项目三:协助跨境税收抵免

协助向境外税务机关进行境外纳税申报;

协助向中国税务机关进行跨境抵免。

* 协助跨境税收抵免或纳税申报,需依据境外国国家或地区的纳税申报期限。

港盛集团独家服务优势

整合多方专业力量,让您的法税筹划更进一步!

一、合法化,更安全

依法立足,确保在合法合规基础上达到节税增值效果,正规安全隔离风险。

二、国际化,更专业

拥有海内外、丰富国际工作背景的律所、税务师、会计师为您提供专业服务,所有档案封装入库一户一柜,每个环节都严格执行保密协议。

三、多对一,更细致

每个项目都采取项目小组制,多对一为您提供全面周到的服务。

四、终身制,更无忧

一次办理,终身VIP待遇,享免费一对一律师咨询、高端讲座/沙龙等福利。

五、多网点,更便利

在我国香港、深圳、北京、上海、武汉、成都均设立了分公司,在美国、新加坡等地设立了办事机构。

上一篇:重磅利好:香港财政预算颁布惠民措施,除了每人派1万,还惠及各中小企业,全面解析不容错过

相关推荐